Vastuullinen sijoittaminen

tarkoittaa sijoitusstrategian osaa, jossa sijoittaja tekee sijoituspäätöksensä sijoituskohteen vastuullisuusluokituksen mukaan. Tänä päivänä tunnetuin vastuullisuutta arvioiva mittari lienee rahastojen vastuullisuutta kuvaava ESG-mittari.

Vastuullinen sijoittaminen on suuri trendi varsinkin valtiollisten ja instituutiosijoittajien keskuudessa, ja se nähdään usein yhtenä tärkeimpänä kriteerinä sijoituspäätöksiä tehdessä näiden tahojen toimesta. Vastuullisuus on teoriassa jalo ajatus, mutta sitä arvioiviin mittareihin kohdistuu usein kritiikkiä.

Mitä nämä mittarit todellisuudessa mittaavat, ja miten niitä tulisi lukea? Pureudutaan tässä artikkelissa tarkemmin vastuulliseen sijoittamiseen.

Yllä mainitut asiat ovat vain osa niistä lukuisista yksittäisistä arviointikriteereistä, joita ESG-luokitus mittaa.

Mutta mitä nämä mittarit todella kertovat yrityksen tai rahaston vastuullisuudesta?

ESG-mittarin tarkkuutta on arvioitu useaan otteeseen, ja tutkimusten mukaan on myös todettu, että yritykset käyttävät ESG-mittaria hyväkseen selitellääkseen heikkoa taloudellista suoriutumista tilanteissa, joissa se ei välttämättä pidä paikkaansa.

Vuonna 2020 julkaistussa tutkimuksessa tutkijat totesivat, että yritykset käyttävät ESG-luokituksen parantamiseen keskittymistä helppona ”pakokeinona” – tai selityksenä – perustellaakseen heikkoa taloudellisat suoriutumista.

Tämä herättää kysymyksen: Mitä arvoa ESG-luokittelu antaa yritykselle tai rahastolle, ja ennen kaikkea mitä arvoa se antaa sijoittajalle?

Hyvän arvosanan ESG-luokituksesta saaneet rahastot ovat historiallisesti pärjänneet huonommin verrattuna huonon arvosanan saaneisiin tai kokonaan arvioinnin väliin jättäneisiin rahastoihin.

Aiheesta on kuitenkin saatavilla paljon ristiriitaista tietoa, ja mm. Pörssisäätiö mainitsee sivuillaan, että ”tutkimusten mukaan vastuullinen sijoittaminen ei ainakaan vähennä tuotto-odotuksia”.

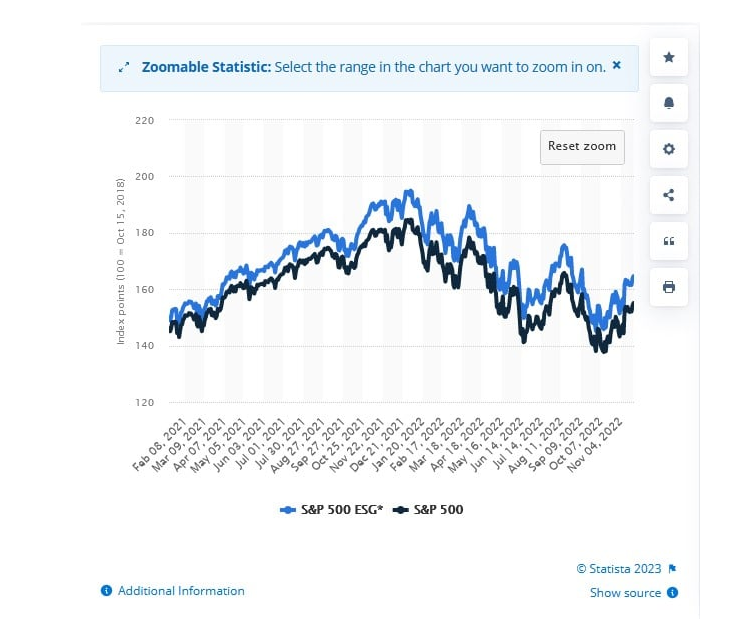

Tämä riippunee monesta tekijästä, mutta esimerkiksi S&P500-indeksistä on olemassa kaksi eri vaihtoehtoa: S&P500 ja S&P500 ESG.

ESG-indeksi seuraa vain korkean ESG-luokituksen saaneita yrityksiä, kun S&P500-indeksi seuraa myös niitä, joiden ESG-luokitus on alhainen.

Kuvassa sininen käyrä seuraa S&P 500 ESG-indeksiä ja musta käyrä S&P500-indeksiä. ESG-indeksi on käytännössä aina hitusen edellä tavallista indeksiä, joka viittaisi ESG-indeksin pärjäävän hieman paremmin kuin sen ESG-luokittelematon pari.

Aiemmin mainittu tutkimus viittaa kuitenkin myös siihen, että tekaistut väitteet ESG-luokitteluun keskittymisestä voivat olla syy sille, miksi luokitellut rahastot pärjäävät huonommin – ne yksinkertaisesti seuraavat myös sellaisia yhtiöitä, jotka pärjäävät huonosti ja selittelevät huonoa suoriutumista vastuullisuuden kehittämisellä.

Eikö vastuullisuuden pitäisi olla hyvä asia sijoittajille?

Tämän päivän maailmassa vastuullisuus on yhä tärkeämpi tekijä sijoittajien päätöksenteon tukena, mutta kylmä totuus on se, että tietyissä tapauksissa vastuullisuuden välttely on bisneksen kannalta tuottavaa.

Jos yrityksen ei tarvitse välittää vastuullisuudesta, se voi palkata halvempaa työvoimaa, eikä sen tarvitse investoida suuria summia ympäristön suojelemiseen. Tämä menee nyt täysin mielipiteen puolelle, mutta tästä hyvä esimerkki on mielestäni Kiinan nousu viimeisten vuosikymmenten aikana.

Kiina on ollut koko maailman tehdas jo pitkään, ja koska Kiinalaisten yritysten ei tarvitse keskittyä vastuullisuuden kehittämiseen – vielä vähemmän päästöihin tai ilmaston suojelemiseen – on Kiinalaisilla yhtiöillä ollut merkittävä etulyöntiasema mm. tuotannon kustannuksissa verrattuna sen länsimaisiin kilpailijoihin.

Kiinalainen yhtiö kykenee yksinkertaisesti tuottamaan saman tuotteen merkittävästi edullisemmin, kuin esimerkiksi Amerikkalainen yhtiö, koska Amerikkalaisen yhtiön täytyy maksaa työntekijöilleen parempaa palkkaa, huolehtiä näiden terveydenhuollosta sekä miettiä toiminnan vaikutusta ilmastoon merkittävästi enemmän.

Esimerkki on hyvin kärjistetty, mutta siitä saa hyvän ajatuksen siitä, miksi vastuullisuus ei välttämättä ole aina hyvä asia yrityksen tuottojen kannalta.

Vastuullinen sijoittaminen on sijoittajan arvokysymys

Artikkelissa mainitut seikat saattavat vaikuttaa näkemykseesi vastuullisesti luokitelluista rahastoista ja yrityksistä, mutta ajatus ei ole missään nimessä kääntää päätäsi vastuulliseen sijoittamiseen ryhtymisestä.

Tänä päivänä varsinkin länsimaissa vastuullinen sijoittaminen on valtava trendi, ja esimerkiksi valtioiden ja instituutioiden on käytännössä mahdoton olla seuraamatta trendiä kirjaimentarkasti pitääkseen yllä uskottavuuttaan sekä luotettavuuttaan.

Yksittäiselle sijoittajalle vastuullisuus ja sen toteuttaminen sijoitatessa on kuitenkin puhtaasti sijoittajan itselleen asettama arvokysymys.

Haluanko sijoittaa yhtiöihin, jotka toimivat vastuullisesti, vai olla arvioimatta sijoituskohteiden vastuullisuusluokitusta silläkin riskillä, että yhtiö toimii vastuullisuusperiaatteiden vastaisesti paremman tuoton toivossa?

Vastuullisuuden arviointi jää siis täysin sijoittajan itsensä tehtäväksi. Suosittelenkin eritoten tutustumaan sijoituskohteisiisi myös muilla tavoin kuin pelkällä ESG-luokituksella, sillä näin saat parhaan kuvan yrityksen todellisesta vastuullisuudesta eikä tilastoja ole sekoittamassa turhaan yritykset, jotka kikkailevat luokituksella välttääkseen julisen kritiikin taloudellisesta suoriutumisesta.

Sijoittaja itse päättää, mihin sijoittaa. Tästä syystä henkilökohtaisen sijoitussuunnitelman laatiminen on tärkeää, ja helpottaa päätöksentekoa tilanteissa, joissa sinun on pakko miettiä omia arvojasi sijoituspäätöstä tehdessäsi.